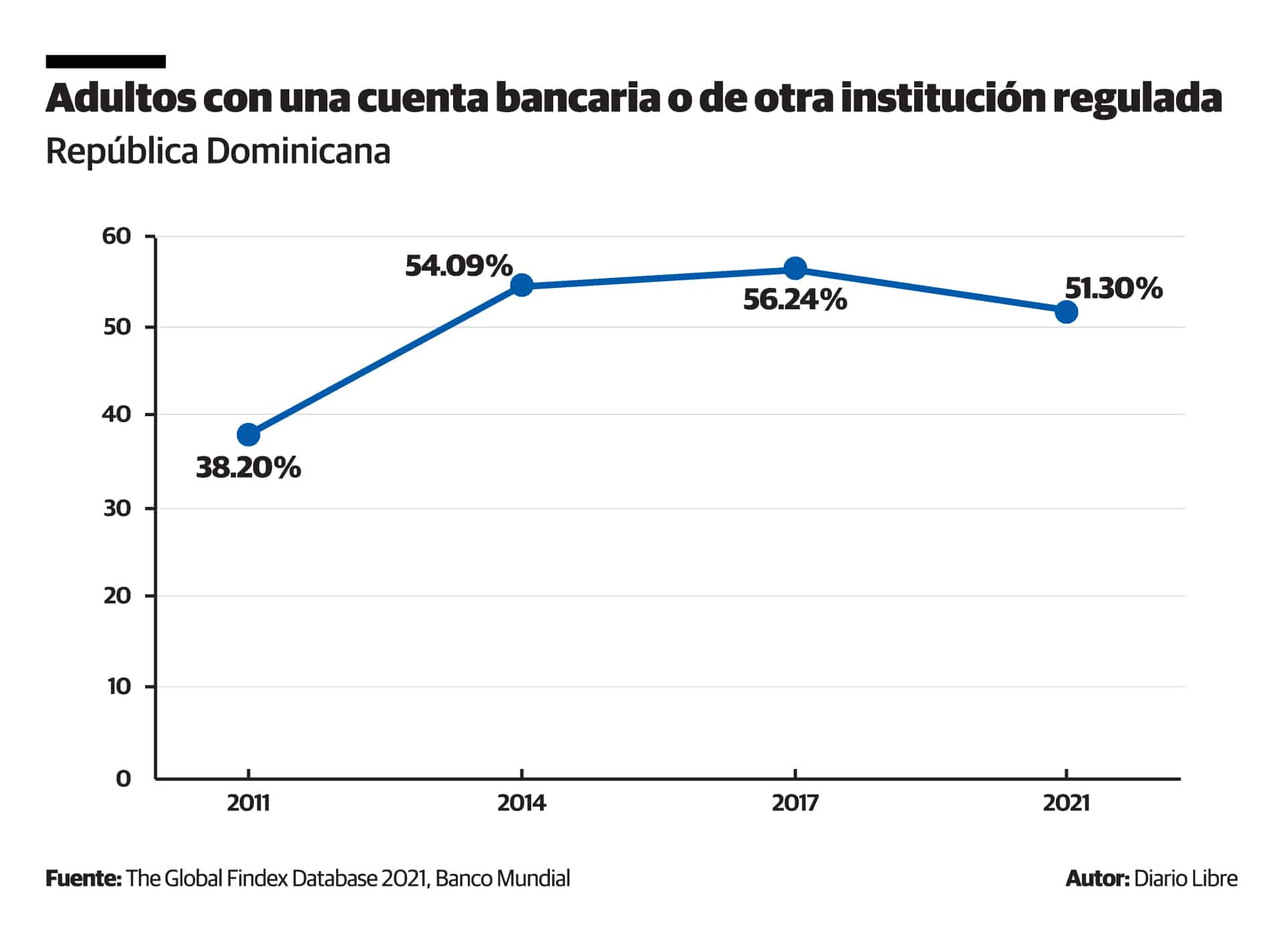

La República Dominicana tenía una tendencia creciente en la medición del Banco Mundial sobre la cantidad de adultos con una cuenta bancaria o de otra institución regulada. Sin embargo, en la más reciente versión de esa medición el porcentaje retrocedió, un hecho que la Superintendencia de Bancos atribuye a la metodología para levantar los datos.

El Banco Mundial elabora el Global Findex Database, en el que cubre las formas en que los adultos en todo el mundo utilizan los servicios financieros, siendo los resultados de la primera encuesta publicados en 2011.

Para 2011 se encontró que el 38.2 % de los adultos en la República Dominicana tenía una cuenta en un banco o en una institución regulada, porcentaje que aumentó a 54.09 % en 2014 y a 56.24 % en 2017.

Pero el porcentaje bajó a 51.3 % en 2021, situándose el país por debajo de Brasil y Venezuela (ambas 84 %), Argentina (72 %), Bolivia (69 %), Costa Rica (68 %), Ecuador (64 %), Colombia (60 %) y Perú (57.5 %).

En 2014, el Banco Mundial reportó 3,253,470 adultos no bancarizados en República Dominicana, para el 46 %. Esa cifra, bajó a 3,251,818 en 2017, para 44 %. Sin embargo, para 2021, volvió a incrementarse a 3,833,485, para 49 %.

¿Un asunto de metodología?

La Superintendencia de Bancos atribuye la disminución de la tenencia de cuentas a un tema de metodología.

“Desde antes de que saliera la versión más reciente del Global Findex hemos sostenido varios encuentros con los autores del estudio, tratando de entender las razones del resultado e implementado acciones para revertirlo de cara a próximas mediciones”, respondió la Superintendencia de Bancos a Diario Libre, vía su Departamento de Comunicaciones, al solicitarle su opinión sobre la baja en la variable.

“Es importante resaltar que la metodología del citado reporte se basa en encuestas realizadas en cada país, no en estadísticas duras sobre el número de cuentas existentes”, observó.

El Banco Mundial explica en el informe que los indicadores de la base de datos Global Findex 2021 se extraen de encuestas que cubren a casi 128,000 personas en 123 economías.

La encuesta para esta reciente edición fue realizada durante 2021 por Gallup, Inc., como parte de su Gallup World Poll. La población objetivo es toda la población civil no institucionalizada de 15 años en adelante.

La Superintendencia de Bancos recordó que en este 2022 se inició la implementación de la Estrategia Nacional de Inclusión Financiera (ENIF), liderada por el Banco Central, y de cuya comisión la entidad es miembro, junto con las superintendencias de Pensiones, del Mercado de Valores y de Seguros.

“Este plan estratégico toma como punto de partida la Encuesta Nacional de Inclusión Financiera, realizada en 2019, que arrojó un índice de tenencia de cuentas de 44.9 %. Como ves, la brecha entre los dos reportes es amplia”, señaló.

Resalta indicadores

La Superintendencia de Bancos destacó que algunos de los indicadores propios asociados al tema perfilan un repunte en la inclusión financiera en el país en los últimos dos años.

“Se destaca -dijo- la recuperación de la cantidad de personas con créditos en el sistema financiero formal (que vio una reducción durante la pandemia). Asimismo, la habilitación de las cuentas básicas, la vinculación no presencial de cuentas (onboarding digital) y las cuentas de pago electrónico, que esperamos que se traduzcan en mayor acceso formal al sistema financiero para todas las personas”.

Adelantó que la segunda entrega de la Encuesta Nacional de Inclusión Financiera permitirá valorar con más profundidad la evolución de la inclusión financiera en el territorio.

Según el Global Findex Database 2021, la propiedad de cuentas en todo el mundo aumentó 50 % en los 10 años que van de 2011 a 2021, del 51 % de los adultos al 76 %.

De 2017 a 2021, la tasa promedio de propiedad de cuentas en las economías en desarrollo aumentó en ocho puntos porcentuales, del 63 % de los adultos al 71 %.

Además, la brecha de género en la propiedad de cuentas en las economías en desarrollo se ha reducido a seis puntos porcentuales desde nueve puntos porcentuales, donde se mantuvo durante muchos años.

No hay comentarios:

Publicar un comentario